土地や建物を売却して利益がでたときには、その利益に対して所得税と復興特別所得税、そして住民税がかかります。

不動産は一般的に価格が高いので、税金もかなりの額になる場合があります。「高く売れた!」と喜んでいても、税金を見て冷や汗が出た(汗)、なんてケースも耳にします。

基本的には、高く売れて利益が増えれば増えるほど税金も高くなります。これは仕方がありませんよね。ただ、不動産の税制にはさまざまな軽減や控除の制度がもうけられており、適用できる場合は税金の負担を減らすことができます。

こうした制度はいくつかあるのですが、今回は個人の方が居住用財産を売却して利益が出た場合に利用でき、税金を大きく軽減できる特例についてご説明をさせていただきます。『3,000万円の特別控除の特例』という制度です。

※居住用財産とは居住のための家屋とその敷地のことです。(くわしい内容はこの記事中で説明させていただきます。)

今回は『3,000万円の特別控除の特例』について、制度のしくみ、適用の条件、注意点やポイント、申請方法などについて詳しく解説させていただきます。これから不動産を売却される方は、この制度が使えるのかどうか、どれくらいお得になるのか、そしてどうやって申請するのかなど、ぜひご確認してみてください。

3000万円特別控除のしくみ

この特別控除は、不動産の売却で利益が出た時、税金の計算の際に利益から3000万円を控除できるというしくみです。結果として税金が安くなったり、場合によってはかからなくなったりします。

売却時の税金の基本

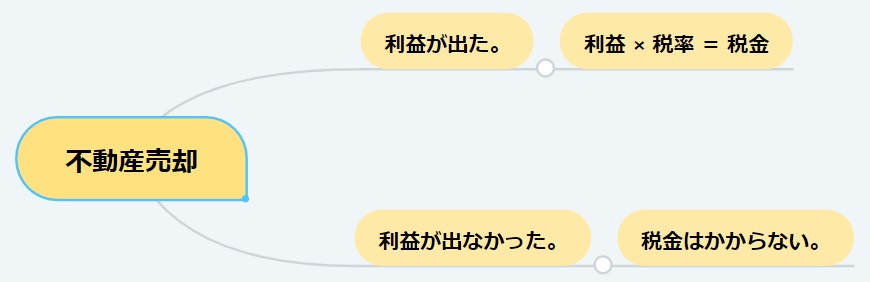

内容をくわしく見ていくため、まずは不動産売却時の税金の基本的なしくみをご説明します。税金の1番基本的なしくみは次の図のようになっています。

図のとおり、税金は利益に税率を掛けて算出します。したがって、利益が大きければ大きいほど税金も高くなります。『3,000万円の特別控除の特例』を使えば、税金の計算の際に利益から3000万円を控除して、残った金額に税率を掛けるようになるので、税金を安くすることができます。また、利益が出なかった場合、税金はかかりません。

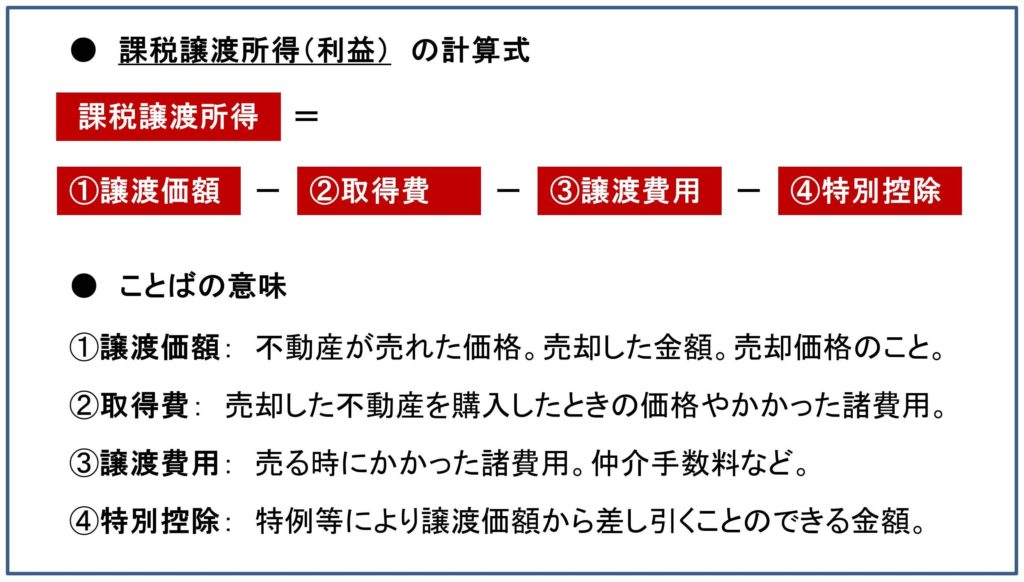

不動産では、税金の計算のもととなる利益のことを課税譲渡所得といいます。ここでいう利益とは不動産が売れた価格、売却金額ではありません。課税譲渡所得(利益)は次のように計算します。

こうして課税譲渡所得を計算することが、税金を決めるための準備とも言えます。

課税譲渡所得(利益)が計算できたら、それに規定の税率を掛けることで税金が決まります。不動産の利益にかかる税金は現在3つあります。

- 所得税

- 復興特別所得税

- 住民税

所得税と住民税は課税譲渡所得に、所有年数に応じた税率を掛けることで算出します。また、復興特別所得税は、計算で出た所得税に2.1%を掛けることで算出します。

計算式にすると次のようになります。

① 所得税 = 課税譲渡所得 × 所有期間に応じた税率

② 住民税 = 課税譲渡所得 × 所有期間に応じた税率

復興特別所得税は上の計算で出た所得税に、2.1%を掛けて算出します。

③ 復興特別所得税 = 所得税 × 2.1%

この3つの合計が、不動産の売却利益(課税譲渡所得)に対する税金となります。

売却時の税金の出し方や、課税譲渡所得についてのさらにくわしい解説については、下記のページをご覧ください。

3000万円特別控除の効果

3,000万円特別控除が使える場合は、課税譲渡所得の計算で譲渡価額(売却価格)から3,000万円を引く(控除)することができます。つまり課税譲渡所得を減らすことができるのです。

所得税・住民税は課税譲渡所得に規定の税率を掛けて計算し、復興特別所得税は所得税に2.1%をかけて計算します。これらの税金の計算の元はどれも課税譲渡所得です。よって、3,000万円の特別控除で課税譲渡所得が減れば、その分税金も安くなるのです。これが3,000万円特別控除の効果です。

3000万円特別控除の計算例

次の条件の場合、税金がいくらになるのかを計算してみます。

- 譲渡価額 6,800万円(売却価格)

- 取得費 5,000万円(建物減価額控除後の金額)

- 譲渡費用 250万円(仲介手数料等)

- 所有期間 8年

- 購入してから売却した年まで実際に居住

まず課税譲渡所得を求めます。

税金(譲渡税) = 譲渡価額 ー 取得費 ー 譲渡費用 ー 特別控除(3,000万円)

6,800万円 ー 5,000万円 ー 250万円 ー 3,000万円 = 0円

3,000万円特別控除を引いたあとの課税譲渡所得が0またはマイナスになる場合は、税金はかかりませんので、この場合、特別控除を使えば税金(譲渡税)はかかりません。

もし、3,000万円特別控除の特例を使わなければどうなるでしょう。

譲渡所得 = 6,800万円 ー 5,000万円 ー 250万円 = 1,550万円

税金は所有期間5年超なので、20.315%を譲渡所得にかけます。

1,550万円 × 20.315% = 3,148,825円

特別控除を使わなければ、300万円以上の税金を払うことになります。大きな違いですよね。

また、所有期間が5年以下だった場合、税率は39.63%なのでもっと大きな差になります。

マイホームなど居住用財産を売却する売主にとって、とても助かる制度ですね。

適用になる要件

この特例は、不動産を売却したときには誰でも使えるというわけではありません。基本的には自分が住んでいる家屋とその敷地を売却した場合のみ適用されます。そしてかなり細かい規定があるので、必ず要件を確認して事前に適用になるかどうかを確認しておきましょう。

基本的な要件

特例の対象となる居住用財産とは

自分が住んでいる家屋または、家屋とともに売却する土地であること。基本的には土地だけでは認められません。

以前に住んでいた家屋(居住用財産)は、住まなくなってから3年を経過する日が属する年の12月31日までに売却した場合であれば適用することができます。それ以上前に住まなくなった場合はダメです。また、この期間に家屋を貸したり、事業用として利用していても適用になります。

家屋を取り壊した場合

基本的に家屋がないと適用されませんが、次の2つを満たす場合は家屋を取り壊していても適用されます。

- 家屋を取り壊した日から1年以内に敷地の売買契約を締結し、かつ、住まなくなってから3年を経過する日が属する年の12月31日までに売却すること。

- 家屋を取り壊した後、敷地の売買契約を締結するまでの間に、その敷地を事業目的で貸し駐車場にしていたなど、他の目的で使用していないこと。貸したり、事業用に使っていたら適用は受けれません。住まなくなった場合と違いますので、注意が必要です。

災害などで家屋が無くなってしまった場合(滅失)

災害で家屋が無くなってしまった場合、災害にあった日から3年を経過する日が属する年の12月31日までに敷地を売却すれば、敷地だけでも特例の対象になります。

※東日本大震災により滅失した家屋の場合は、災害にあった日から7年を経過する日が属する年の12月31日までに敷地を売却すれば、この特例の対象になります。

売り手と買い手の関係

売り手と買い手が親子、夫婦などの特別な関係の場合は適用されません。その他に、次のような関係も特別な関係としてこの特例の適用を受けることができません。生計を同じにする兄弟や親族。家屋を売った後、その売った家屋で同居する親族。内縁関係の人。特殊な関係と認められる法人。

特例の適用制限

居住用財産を売却した前年および前々年に、この特例やその他の特例(『居住用財産の買換えに係る譲渡損失の損益通算および繰越控除の特例』)を受けている場合は適用を受けることができません。3年に1回しか使えないということです。

また、前年および前々年に、居住用財産の買換えや交換の特例を受けている場合にも適用を受けることができません。

そして売却する家屋や土地に対して、その他の特例や控除を受けている場合も適用を受けることができません(収用等の特別控除など)。※『10年超所有の軽減税率の特例』はそれぞれの条件を満たせば、合わせて利用することができます。

注意点や知っておきたいポイント

共有でもっとお得に

家を建てたり、購入したりするときに1人の名義ではなく、共有名義にする場合があります。1番多いのは夫婦共有です。

3,000万円特別控除の特例では、共有者1人につき3,000万円の控除が認められます。ある夫婦が共有の不動産(居住用財産)を売却したとき、夫婦で合計3,000万円の控除が受けられるというのではなく、夫と妻(共有者全員)がそれぞれ最大で3,000万円の控除を受けることができます。

この場合、課税譲渡所得(利益)を計算して、共有者それぞれの所有権持分割合で分けませす。そしてそのそれぞれの持分割合に応じた課税譲渡所得から3,000万円を控除します。

共有の場合の注意点としては、共有者が必ず家屋の所有権を有していることが必要です。土地だけが共有で家屋が単独所有の場合は、家屋の所有者だけに3,000万円の特別控除の適用ができます。例えば家屋は夫単独所有、土地は夫婦共有の場合、夫だけがこの特例を受けることができます。

他の特例と合わせて使える場合

『3,000万円特別控除の特例』と『10年超所有の軽減税率の特例』は、それぞれの適用条件を満たせば併用することができます。

所有期間5年を超える場合の税金(所得税、復興特別所得税、住民税の合計)は20.315%です。10年超所有の特例が使えれば14.21%になります。課税譲渡所得を3,000万円控除できて、さらに税率が安くなるので大きな節税になります。

注意点

次のような場合にはこの特例の適用が認められません。

1.実際に居住していても、この特例を受けることだけを目的として居住したと認定される場合。

2.実際の生活拠点としてではなく、保養や趣味、娯楽などのための家屋の場合。たとえば別荘など。

3.実際に住む居住用の家屋の建築中に仮住まいとして入居していた家屋。またはさまざま理由で、一時的に入居していたと認定される場合。

申請のやり方

この特例を利用するためには確定申告を行う必要があります。また、確定申告のときには次の書類が必要です。

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

この書類は各地の税務署または、国税庁のホームページから入手することができます。

また、売買契約の前日時点で、売却する居住用財産(不動産)と住民票の住所が違う場合は、その人が本当に居住用財産として住宅の用に供していたかどうか(本当に住んでいたのか)を証明する書類を提出する必要があります。それは戸籍の付票の写し、消除された戸籍の付票の写し、またはこれらと同等のことを証明することができる書類等です。

まとめ

不動産は価格が高いので、税金も一般的に高くなりがちです。ただ、今回ご紹介した3,000万円特別控除の特例のように、税金を軽減する様々な特例がもうけられています。

実際に適用できるかどうかは、それぞれの特例の要件を確認しないと判断はできません。それぞれ非常に細かく定められているので、なかなかとっつきにくく、実際にわかりにくい場合もあります。

ただ、価格が高い分、軽減の制度が使えれば大きな節税で金銭的メリットを受けることができる可能性があります。

全ての特例やその詳細を把握するのは難しいし、実際に必要もないと思います。ただ、今回ご紹介した3,000万円特別控除の特例は、多くの方に適用できる可能性があり、適用できる場合はメリットがとても大きいです。この記事をご一読いただき、内容をざっとでも把握していただいて、ご自身に適用できる場合は必ず利用していただきたいと思います。

この記事が不動産の売却を考えている方のお役に立てば幸いです。最後までお読みいただきありがとうございました。